Dluhopisy: řada lidí je považuje za konzervativní a bezpečné investiční nástroje, to je ale mýtus. I dluhopisy mohou být velmi rizikové a pokud si nedáte pozor, můžete přijít o peníze.

Poslední dobou získaly popularitu firemní dluhopisy a řada z nich je prezentována jako skvělá investiční příležitost. Ne každý firemní dluhopis je ale dobrá a bezpečná investice.

V tomto článku se dozvíte, co firemní dluhopisy jsou, na co si dát pozor a jako vždy vás seznámíme i s reálnými případy, kdy investice do firemních dluhopisů nedopadla dobře.

Tento díl si můžete pustit jako podcast nebo klidně čtěte dál.

Nebo poslouchejte na APPLE PODCASTS nebo poslouchejte na Youtube.

Firemní dluhopisy vydávají soukromé společnosti, vydání dluhopisů je pro tyto společnosti způsob, jak získat finanční prostředky, které mohou použít třeba na svůj rozvoj či investice.

Je zásadní si uvědomit, že když koupíte firemní dluhopis, ve skutečnosti půjčujete peníze společnosti, která dluhopis vydala. Podobně jako kdybyste půjčili kamarádce peníze na rozjezd podnikání.

Společnost se vydáním dluhopisu zavazuje, že vám po určité době vrátí půjčenou částku, tzv. nominální hodnotu dluhopisu a do doby splacení nominální hodnoty vám bude vyplácet úroky, které jsou pevně stanovené již při vydání dluhopisu.

Stává se, že na internetu vidíte reklamu na firemní dluhopisy se zajímavým výnosem nebo vás někdo telefonicky kontaktuje a dluhopisy vám nabízí. Výjimkou nejsou dluhopisy nabízející roční úrok 10 % i více.

I když ne všechny dluhopisy s vyšším výnosem jsou podvod, mnohé z nich mohou být riskantní, obzvláště pro začínající či méně zkušené investory. Ne každý emitent je totiž schopen půjčené peníze vrátit, o svoji investici tak můžete přijít.

Záruku a 100 % bezpečnost vám ve světě investování nedá nikdy nikdo. Existuje však řada varovných znamení a věcí, na které je dobré dát si u firemních dluhopisů pozor, abyste co nejvíce snížili riziko.

Řada emitentů uvádí, že dluhopisy prošly kontrolou nebo schválením České národní banky, cílem je samozřejmě vzbudit zdání důvěryhodnosti. Běžný člověk si pomyslí, že když to schválila ČNB, musí být takové dluhopisy bezpečné.

ČNB kontroluje a schvaluje pouze to, zda jsou dluhopisy vydány v souladu se zákonem a schvaluje tzv. prospekt, který obsahuje základní informace o emisi dluhopisů a emitentovi.

Česká národní banka:

Česká národní banka tedy rozhodně negarantuje, že firemní dluhopis je bezpečná investice a emitent vám vložené peníze vrátí.

Prospekt je dokument, který musí obsahovat určitý set informací, které jsou nezbytné pro investory, aby si mohli udělat základní ekonomický obrázek o emitentovi a rozhodnout se, zda do jeho dluhopisů budou investovat.

Prospekt vždy chtějte, pečlivě si ho přečtěte a zaměřte se hlavně na:

Seriózní emitenti v prospektu také uvedou, na co budou peníze získané prodejem dluhopisů sloužit, že je využije např. na investice, rozšíření byznysu do jiných zemí apod.

Dobrého emitenta poznáte i tak, že v prospektu uvádí, které platby nesmí být realizovány z částek získaných dluhopisy, mezi tyto „zakázané“ platby patří např. výplata dividend nebo různé finanční odměny pracovníkům firmy.

Ne při každé emisi dluhopisů je nutné vydat prospekt. U tzv. podlimitních emisí, což jsou emise dluhopisů v objemu menším než 1 milion eur za 12 měsíců, emitent prospekt vydat nemusí a stačí, aby vydal pouze tzv. emisní podmínky.

Emisní podmínky sice musí obsahovat údaje stanovené zákonem o dluhopisech, na rozdíl od prospektu emisní podmínky neschvaluje ČNB !!!

Pokud vám tedy někdo nabízí tyto podlimitní dluhopisy bez prospektu, zpozorněte a o to více si dobře prověřte jak emitenta, tak jeho finanční situaci.

Tento krok je klíčový, ověřujte pečlivě i společnosti, které jsou veřejně známé. Výstižné je, co k tomuto uvádí Policie ČR na svých stránkách:

„Mezi investory se často objevují i lidé s vysokým vzděláním, například lékaři, právníci, či ředitelé velkých firem. Mnoho z nich pak uvádí, že investovali pouze proto, že nákup dluhopisů považovali za bezpečnou investici, proto žádné další informace o společnosti nevyhledávali. Toto je ale krajně nevhodné uvažování, protože vydávání dluhopisů není nijak limitované a pokud se daný subjekt zavazuje, že dluhopisy prošly kontrolou České Národní Banky, je to nepravdivá informace. Ve většině případů by stačilo, kdyby si investor ověřil subjekt, jehož dluhopisy se chystá nakoupit. Velmi často by si totiž takovou investici rozmyslel.“

https://www.policie.cz/clanek/kupte-si-dluhopisy-lakaji-podvodnici-na-internetu.aspx

Začněte tím, že si vyhledáte jméno společnosti na internetu a podívejte se, co o ní najdete. Také si rozhodně si prostudujte finanční výkazy, které má každá společnost povinnost zveřejňovat.

Asi byste nechtěli půjčit peníze společnosti, která má krátkou historii a je masivně zadlužená.

Finanční výkazy jsou veřejně dostupné ve sbírce listin v obchodním rejstříku.

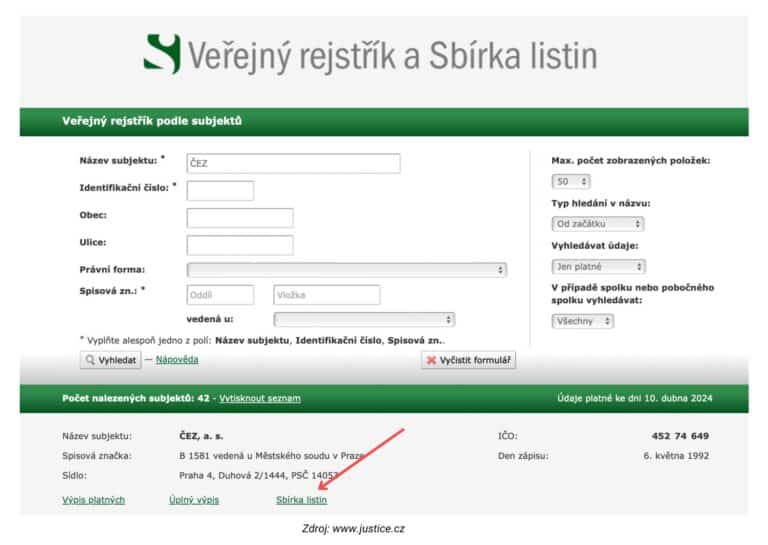

Najdete je snadno na www.justice.cz: zadejte jméno nebo IČO dané společnosti. Poté, co vám vyjede seznam nalezených subjektů, klikněte na odkaz Sbírka listin.

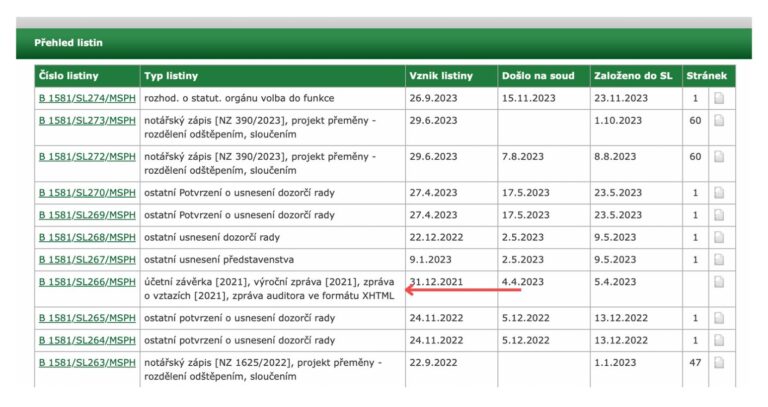

Ve sbírce listin má každá společnost povinnost uveřejňovat řadu dokumentů, hledejte zejména účetní závěrku a výroční zprávu, kde najdete důležité finanční údaje o dané společnosti.

Rozhodně stojí za to si finanční výkazy prostudovat. Jestli finančním výkazům nerozumíte, zvažte, zda je investice do firemních dluhopisů pro vás vůbec vhodná.

Také můžete finanční výkazy projít se svým daňovým poradcem nebo požádejte o pomoc investičního profesionála – ale samozřejmě jiného než toho, který vám dluhopis nabízí.

Je dobré se zamyslet, případně se i zeptat, proč daná firma vydává dluhopisy a proč nejde požádat o úvěr do banky, kde by často dostala nižší úrok.

Důvodů může být hned několik: třeba pro to, že daná společnost úvěr od banky nechce nebo by ho jednoduše nedostala.

To automaticky neznamená něco špatného, někdy i skvělé a seriózní firmy preferují vydání dluhopisu, třeba pro větší flexibilitu. Ale i tak se nad tím zamyslete v celkovém obrázku dané společnosti.

Firemní dluhopisy mívají splatnost zpravidla několik let. Uvědomte si, že firemní dluhopis s velkou pravděpodobností nebudete moci prodat dříve, takže máte peníze fixované na několik let, protože nominální hodnotu vám emitent vyplatí až při splatnosti dluhopisu.

Spočítejte si, zda se vám to vyplatí a zda peníze nemůžete potřebovat dříve na něco jiného.

Zmiňovaná zpráva od agentury SURVEILLIGENCE zároveň uvádí velmi zajímavé informace, které se týkají emitentů, kteří skončili v insolvenci:

Věříme, že tyto informace vás přesvědčily o tom, že ne všechny firemní dluhopisy jsou bezpečné a bezrizikové a že je jim opravdu nutné věnovat velkou pozornost a prověřit si řadu věcí.

Kromě varovných znamení, které uvádí agentura SURVEILLIGENCE ve své zprávě, jsou ještě další varovná znamení, která vás upozorní na to, že něco nemusí být v pořádku.

Nemusí se nutně jednat o podvod, rozhodně se ale jedná o ne příliš kvalitní dluhopisy. Na ty pozor.

Jaká jsou varovná znamení?

V seznamu varovných znamení jsme uváděli podezřele vysoký výnos. Jaký výnos na trhu s firemními dluhopisy je v pořádku a jaký je už moc vysoký?

Podle informací na stránkách www.dluhopisar.cz, které se na dluhopisy specializují, standardem na českém trhu je výnos od 1 do 8% ročně.

Přemýšlejte logicky: na výnos, tedy úrok, musí emitent vydělat. Takže pokud vám nabízí 12 % výnos ročně, popřemýšlejte, zda věříte, že je tato firma schopná vydělat dost peněz na to, aby pokryla své náklady, a ještě byla schopná zaplatit vysoké úroky z dluhopisů.

I dobrým emitentům se stává, že svoji finanční situaci jednoduše nezvládnou a zbankrotují. To byl případ on-line prodejce ZOOT.

V roce 2016 a 2017 vydal ZOOT dluhopisy v hodnotě 230 milionů korun, emise z roku 2017 byla dokonce kótována na Burze cenných papírů Praha. Splatnost dluhopisů byla v letech 2020 – 2021 a roční úrok z dluhopisů byl 6,5 %.

ZOOT se ale v roce 2018 dostal do problémů, za rok 2018 vygeneroval ztrátu skoro půl miliardy Kč a nedokázal své závazky splácet. Začátkem roku 2019 požádal ZOOT u soudu o moratorium, tedy ochranu před věřiteli.

Podle zpráv, které jsme našli, se ZOOT dohodl se svými věřiteli, kteří však údajně dostali zpátky kolem 10% toho, co investovali.

Investování do firemních dluhopisů se může zdát jako lákavá příležitost pro získání atraktivního výnosu, je důležité si uvědomit, že s sebou nese i rizika. Jak jsme si vysvětlili, ne všechny dluhopisy jsou bezpečné.

Důkladně si prověřit společnost vydávající dluhopisy, pečlivě si přečíst prospekt a nezapomenout na důkladnou kontrolu finanční situace společnosti: to vše jsou základní kroky, které by měl každý investor udělat dříve, než se rozhodne firemní dluhopis nakoupit.

Pamatujte, že vysoký výnos obvykle znamená vyšší riziko. Pokud ale máte dost zkušeností a jste připraveni udělat si důkladné domácí cvičení a analýzu, firemní dluhopisy mohou být zajímavým doplňkem vašeho investičního portfolia.

Zdroje:

Sdílejte článek se svými přáteli

Trading je pro mě celoživotní cesta osobního rozvoje a vzdělávání, absolutní vystoupení z komfortní zóny, překonávání překážek, překonávání vlastních strachů a bloků a obrovské kombo lekcí z trpělivosti a vytrvalosti. Za mě to ale pořád stojí za to.

Celou svojí podstatou věřím, že člověk má jít cestou, kam ho táhne duše i za cenu, že na cestě klopýtáte, nevíte, zda vůbec dorazíte do cíle, že máte někdy pocit, že už nemůžete a potřebujete čas na nabrání dalších sil. Pro mě osobně je tato duchovní stránka tradingu někdy vzrušující, někdy frustrující, každopádně je challengující a fascinující a mě osobně velmi stimuluje k tomu jít hodně do sebe. Sama jsem zvědavá, kam mě moje cesta zavede.

©2024 | Made with