Americký akciový index S&P 500 se používá jako barometr amerického akciového trhu a je tedy hojně sledovaný. Kromě aktuálních hodnot indexu je ale dobré podívat se i do historie, která nám prozradí řadu zajímavých věcí.

V dnešní desetiminutovce se proto podíváme na to, jaké měl index S&P 500 za posledních 100 let nejlepší a nejhorší roky a jak nám to může pomoci v našem vlastním investování.

Akciový index S&P 500, neboli Standard & Poor’s 500, je jedním z nejsledovanějších akciových indexů na celém světě.

Tento akciový index měří výkonnost akcií 500 největších amerických společností a jeho důležitá role je v tom, že je obecně vnímaný jako barometr amerického akciového trhu.

Nejen v investování platí, že z historie se můžeme často poučit. Jak řekl známý americký ekonom John Kenneth Galbraith: „Problém moderní ekonomie není selhání znalosti ekonomie; je to selhání znalosti historie.“

Pokud se podíváme blíže na historickou výkonnost akciového indexu S&P 500, můžeme zjistit zajímavé věci, které nám mohou pomoci i v našem vlastním investování.

Pokud si kladete otázku, jak může historická výkonnost indexu S&P 500 pomoci investorům, uvádíme vám pro inspiraci hned několik příkladů.

Analýzou historie získáte dobrou představu, jaké jsou průměrné výnosy amerického akciového trhu, ale i průměrné propady trhu směrem dolů.

Díky tomu si můžete lépe představit riziko, které je s investováním do akcií a akciového trhu nedílně spjato a vykalibrovat si, kolik se dá na akciovém trhu průměrně vydělat.

Historická výkonnost S&P 500 ukazuje, že i přes krátkodobé výkyvy a někdy i přes velké propady je akciový trh v dlouhodobém horizontu rostoucí, což je dobrá zpráva pro dlouhodobě orientované investory.

Stačí jeden pohled na tabulku s ročními výsledky indexu, kterou uvádíme níže, a každému je jasné, že akciový trh se pohybuje v cyklech: dobré roky střídají špatné roky a naopak.

I toto jsou dobré zprávy pro dlouhodobě orientované investory, neboť i na akciovém trhu platí, že každá bouře se dříve či později přežene a po špatném roce dříve či později přijdou zase dobré roky.

Pokud se podíváte, jak akciový trh v minulosti reagoval na různé negativní či katastrofické události, jako jsou hospodářské krize, teroristické útoky, politické události či změny v měnové politice amerického FEDu, může vám to pomoci lépe se připravit na to, že trh může trh reagovat podobně na jiné, nové nečekané a negativní události, které se stanou v budoucnu.

Je důležité mít na paměti, že historická výkonnost není zárukou budoucího vývoje trhu, na akciovém trhu není nic jisté.

Pokud investujete aktivně do jednotlivých akcií, a ne do akciového indexu, vaše výsledky mohou být, a pravděpodobně budou, zcela jiné – mohou být zásadně lepší, ale i horší podle toho, jak dobře akcie do svého portfolia vyberete.

Pojďme se tedy podrobněji podívat na to, jak si index vedl za období od roku 1928 do roku 2022.

Zeleně označené roky jsou roky, které daný rok akciový index uzavřel se ziskem, červeně označené roky jsou roky, které daný rok akciový index uzavřel se ztrátou.

Zásadní je zmínit, že čísla uvedená v tabulce představují celkový roční výkon indexu, tj. výkon trhu ke konci daného kalendářního roku.

Trh nikdy není konstantní po celý rok a pohyby akcií bývají v průběhu roku docela divoké.

Takže se vám snadno může stát, že za první pololetní trh udělal krásné zisky, které v druhém pololetí během pár týdnů vymaže. Nebo naopak, první část roku trh klesá a vše vypadá černě, pak trh vyrazí směrem nahoru, ztráty vymaže a rok uzavře se ziskem.

Některé akciové indexy jsou známé a ostře sledované po celém světě, jiné jsou sledované pouze lokálně v dané zemi nebo regionu.

Pokud se blíže podíváme na čísla v tabulce, můžeme zjistit hned několik zajímavých informací.

Průměrná výkonnost za posledních 10 let, tedy od roku 2013 do 2022 byla 11,56 %.

Průměrná výkonnost za posledních 20 let, tedy od roku 2003 do 2022 byla 9,11 %. Zde je důležité si uvědomit, že do tohoto období spadl rok 2008, kdy si index připsal roční ztrátu -38,49%, která byla za dlouhá desetiletí rekordní, podobně velkou ztrátu si index připsal naposledy v roce 1937 (-38,59 %).

Průměrná výkonnost za posledních 30 let, tedy od roku 1993 do 2022 byla 9,09 %. Do této periody spadl nejen velmi špatný rok 2008, ale i tzv. dot-com krize v letech 2000 až 2002, kdy si trh připsal ztráty hned tři roky po sobě, což rozhodně není běžná událost.

Historická výkonnost za celé období od roku 1929 do roku 2022 je 7,69 %.

Na konci 90. let a na začátku nového tisíciletí se začal prudce rozvíjet internet, internet byl to podobně horký trend jako je nyní třeba umělá inteligence. Investoři milovali akcie společností, které měly cokoli společného s internetem a tím pádem akcie těchto společností prudce rostly, protože je každý chtěl.

Nicméně po nějaké době si investoři uvědomili, že akcie mnoha internetových společností se prodávaly za přemrštěné ceny vzhledem k jejich reálné hodnotě a nulové či velmi malé ziskovosti. To vedlo k tomu, že se investoři začali těchto akcií masivně zbavovat, v hantýrce se tomu říká, že praskla bublina.

Tyto masivní prodeje vedly k prudkému pádu zejména technologických akcií na burze v letech 2000 – 2002, a tomuto období se říká dot-com krize.

Na první pohled je z tabulky zřejmé, že ziskových let, je o dost více, než záporných let.

Z celkového počtu 95 let bylo 62 let ziskových a 33 let ztrátových. Pokud tedy trh zaznamenal ztrátový rok a vy si děláte starosti, je poměrně velká šance, že v dalších letech trh zase poroste.

I zde je na první pohled do tabulky zřejmé, že málokdy následuje více ztrátových let po sobě.

Oproti tomu zisková období mají tendenci trvat déle, minimálně dva roky, často však i více let.

Investoři se často obávají ztrát, pojďme se proto podívat na období, kdy následovalo více ztrátových let po sobě. Nejhorší období v historii byly 4 ztrátové roky po sobě, a to v době velké deprese od roku 1929 do roku 1932.

Od té doby ale byla pouze tři období, kdy si akciový index připsal tři ztrátové roky po sobě:

Z tohoto bychom vyvodili závěr stejný jako u předchozí bodu: pokud trh zaznamenal ztrátový rok a vy si děláte starosti, možná jsou vaše starosti zbytečné. Je poměrně velká šance, že následující rok či více let bude akciový trh opět růst.

Je také zajímavé podívat se, kolik jsou extrémní propady, kterých se řada investorů tak obává, ale i jaké jsou extrémně dobré roky. Pomůže nám to lépe získat představu, kam až trh může zajít, ať už ve směru nahoru nebo ve směru dolů.

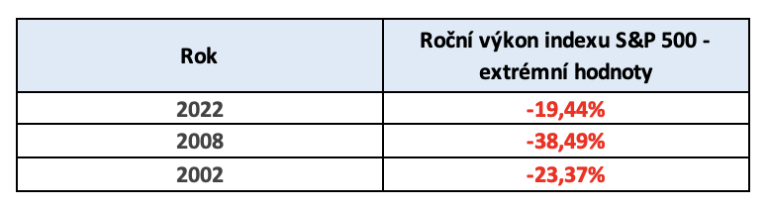

Tabulky níže ukazují extrémní hodnoty, kdy se trh propadl nebo rostl o cca 20% za posledních 30 let, tedy za období od roku 1993 do roku 2022.

Za posledních 30 let se trh propadl o cca 20 % pouze ve třech letech: v roce 2002 v rámci dot-com krize po prasknutí bubliny na internetových akciích, v roce 2008 po prasknutí nemovitostní bubliny a v loňském roce v reakci na rekordní inflaci a rekordní zvyšování úrokových sazeb v USA.

Jak ukazuje tabulka níže, za posledních 30 let trh rostl o cca 20 % hned v 11 letech.

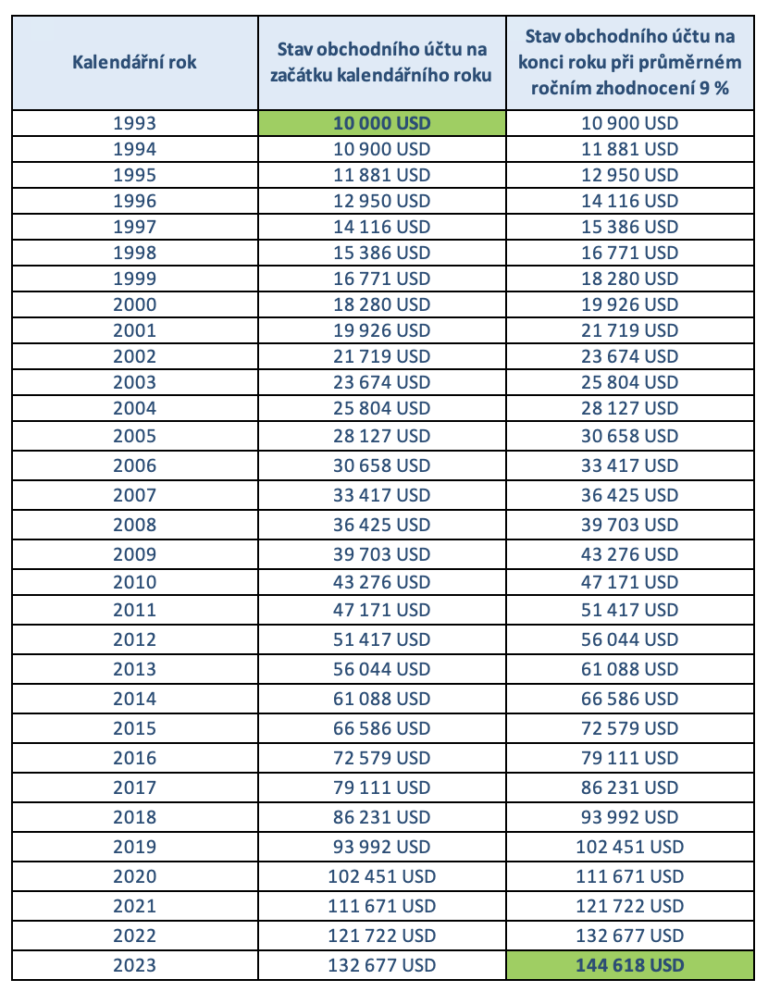

Konzervativní investor, který by v roce 1993 investoval do akciového indexu S&P 500 a následujících 30 let by nedělal vůbec nic, by za 30 let měl průměrný roční výnos kolem 9 %.

Kdyby tedy tento investor vložil v roce 1993 do amerického akciového indexu S&P 500 částku 10 000 USD a 30 let by s touto částkou nic nedělal, po 30 letech by měl 144 tisíc USD.

Jeho peníze by se za 30 let znásobily více než 14krát, jak ukazuje obrázek níže.

Historie výkonu amerického akciového indexu S&P 500 nám napovídá, že:

Téma dnešní investiční desetiminutovky jsme vyčerpali, v příští desetiminutovce se podrobněji podíváme, co jsou akciové bubliny, jak vznikají a jestli je možné poznat, že se na trhu tvoří bublina.

Článek byl převzat z našeho partnerského webu FXstreet.cz:

https://www.fxstreet.cz/marika-cupa-co-se-muzeme-naucit-z-historie-vykonnosti-indexu-sp-500.html

Zdroje, ze kterých jsme čerpali pro tuto investiční desetiminutovku:

Sdílejte článek se svými přáteli

©2024 | Made with